【PR】この記事は広告を掲載しています。

- 軽貨物の事業計算ってどうやれば良いの?

- 確定申告が不安・・・

- 仕訳ってどうやるの?

個人事業主として軽貨物事業をしていると、そんな疑問を感じる人も居ると思います。

日々の事業計算をおろそかにしていると、確定申告の際に税金を追加徴収される可能性もありますし、税務調査が入ることもあります。

私は2023年から軽貨物ドライバーの個人事業主になりました。Amazonフレックスの配達は5000個以上、出前館・ウーバーイーツの配達は500件以上です。地道に配達を重ねて、月収30万円以上を達成しました。

実際に軽貨物事業をしている経験を元に、この記事では軽貨物の事業計算の仕方と、確定申告ソフトが必要な理由について解説していきます。

この記事を読むメリット

●なぜ確定申告ソフトが必要なのか分かる

●確定申告ソフトの選択で迷わない

●マネーフォワード確定申告の実際の使用感が分かる

軽貨物の事業計算と確定申告ソフトの知識を身に着けて、実際に確定申告をする時期になってから、焦って不備のある申告をしないようにしていきましょう。

1ヶ月間無料 & 2ヶ月間70%OFF!

軽貨物事業の収支計算は定期的にした方が良い理由と方法

軽貨物事業に限らず、個人事業主として働くのであれば、日々の収支計算から逃げられません。

普段の生活を安定させる意味もありますが、最も大きな理由は『確定申告をするから』です。

ここでは日々の収支計算が必要な理由と、記帳のポイントを紹介していきます。

日々の収支計算が必要な理由は以下の2つ。

- 確定申告の時期になってからまとめて計算するのは無理

- 定期的に計算した方がお金の流れが分かる

記帳のポイントは以下の3つです。

- 日々の売上と経費を記帳する

- 取引明細書があれば保管しておく

- 経費の領収証を保管しておく

それぞれ順番に解説していきます。

確定申告の時期になってからまとめて計算するのは無理

確定申告は毎年2月16日~3月15日の、約1ヶ月の間に申告をします。ただ、1ヶ月の期間があっても、定期的に収支計算はした方が良いです。

結論から言うと、確定申告の時期になってからまとめて計算をするのは無理です。理由は単純で時間が足りないからです。

イメージしやすいようにすると、プライベートで1年間の買い物を、1ヶ月間で計算するとしたらどうでしょう?スーパーや洋服・雑貨・日用品など、プライベートでの買い物も多岐に渡ります。

そんな買い物の計算を、1ヶ月の間で全て計算するとしたら?現金・クレカ・スマホ決済など、決済方法ごとに分けて、さらに口座間の資金の移動も計算する必要があります。

しかも普段の仕事をしながらです。時間が足りないことは想像できますよね?

確定申告の時期になってから、まとめて計算しようとしても無理があるので、定期的に収支計算をした方が後で楽になります。

1度で全て計算・記帳しようとするのは無理ゲーです。

定期的に計算した方がお金の流れが分かる

定期的に収支計算をしていると、お金の流れがわかります。

お金の流れが分かった方が、自分が何にお金を使っているか、どんな傾向があるのか分かるので今後に活かせます。

お金の流れが分かると、例えば次のような対策ができるでしょう。

- 食費50,000円はかかり過ぎ。40,000円に抑えよう。

- スマホ代15,000円は高い、格安SIMに乗り換えよう。

- 今月は目標金額に20,000円足りなかったから、来月は仕事をプラスで入れよう。

対策が実行できれば生活も安定しますし、今後の仕事の入れ方にも影響します。

お金の流れがわかると、『問題点の洗い出し・対策』をしやすいので、定期的な収支計算はした方が良いです。

日々の売上と経費を記帳する

ここからは記帳のポイントを紹介していきます。

まず1つ目は『日々の売上と経費を記帳する』です。

売上だけ記帳していても、事業でいくら使ったか分かりません。逆に経費だけ記帳していると、売上が全くない状況になってしまいます。

なので日々の売上と経費は、両方記帳する必要があります。

取引明細書があれば保管しておく

仕事で取引をした明細書があれば保管しておきましょう。万が一、税務調査が入ったときに取引をした証明になります。

確定申告のソフトを使った場合、データとして保管すれば紙の方は処分してもOKです。

経費の領収証を保管しておく

経費の領収証も保管しておきましょう。取引明細書と同じく、税務調査が入った際に証明になります。

こちらも確定申告のソフトを使った場合、データで保管しておけば紙の方は処分してしまってOKです。

事業計算は「マネーフォワード確定申告」がおすすめな7つの理由!

ここでは事業計算をするにあたって、『マネーフォワード確定申告』がおすすめな理由を解説していきます。

あまり馴染みのない人もいると思うので、まずはマネーフォワード確定申告を運営している会社の概要を紹介します。

会社名:株式会社マネーフォワード 2012年5月設立

所在地:〒108-0023 東京都港区芝浦3-1-21 msb Tamachi 田町ステーションタワーS 21F

事業内容:PFMサービスおよびクラウドサービスの開発・提供

グループ会社:16社

2012年に設立と歴史は浅いですが、グループ会社が16社あるので信用の高さが伺えます。

さて、ここから『マネーフォワード確定申告』が、おすすめな理由を解説していきます。

おすすめな理由は以下の7つです。

- 1ヶ月無料で使用できる

- 5つのアカウントから使用するアカウントを選べる

- 使用感がしっくりこなければ解約すればOK

- 仕訳の概念が身につく

- 日々の帳簿付けが楽で簡単

- キャッシュフローを視覚的に確認できる

- 口座連携が便利すぎる

順番に1つずつ解説していきます。

1ヶ月無料で使用できる

マネーフォワード確定申告は、1ヶ月無料で使用できるため、購入段階で失敗する可能性が限りなく低いです。

1ヶ月無料なら、実際に使って使用感を確かめられますし、操作を覚える時間もあります。

購入してからの失敗で1番多いのが、『実際に使ってみたら難しくて使いこなせない」ことです。

マネーフォワード確定申告は、1ヶ月の無料期間中に使用できるので、購入してから『難しくて使いこなせない』なんて失敗はありません。

1ヶ月の無料期間中に、実際に使ってみて使用感を確認してみましょう。

1ヶ月無料で使えるなら、使わない手は無いわね!

5つのアカウントから使用するアカウントを選べる

マネーフォワード確定申告は、使用するアカウントを5つのうちから選べます。なので、マネーフォワード確定申告のために、新たにアカウントを作る手間がありません。

使用できるアカウントは以下の5つ。

- メールアドレス

- Googleアカウント

- Appleアカウント

- Facebookアカウント

- ヤフージャパンアカウント

上記5つの中から1つを選んで、マネーフォワード確定申告のアカウントに使用します。

この5つのうち、どれもアカウントが無い人は稀でしょう。アカウントを新たに作るのは、手間も時間もかかりますし、間違えて覚えてしまうとログインできなくなってしまいます。

アカウントを同期できると、ログインできなくなる可能性も低いので、地味ですが嬉しい機能の1つです。

使用感がしっくりこなければ解約すればOK

1ヶ月無料期間のうちに実際に使ってみて、使用感がしっくりこなければ解約すればOKです。

もちろん、解約時に課金されるようなことはありません。

とりあえず使ってみてから購入を考えられるので、後々になって購入を後悔することはほぼ無いでしょう。

解約の際も、表示に従って進めていくだけなので簡単です。

仕訳の概念が身につく

確定申告や日々の帳簿付けには、仕訳の概念と知識が必要となります。

普段から会計の仕事をしていないと、仕訳が何なのか・何のためにするのかも良くわかりません。

マネーフォワード確定申告では、仕訳をすることになるので、仕訳の概念が身につきます。

仕訳の概念が身に付くと、何にどのくらいお金を使っているのかより深く理解できるので、普段の生活をするうえでも役に立ちます。

といっても、自分で全て仕訳をするわけでなく、簡略化されているので難しくはありません。

仕訳は確定申告をするなら絶対に必要なので、これを機に仕訳の概念を身につけ、普段の生活でも役立ててください。

日々の帳簿付けが楽で簡単

日々の帳簿付けを自分1人だけでやろうとすると、作業量も多く知識も必要なのでかなり大変です。

マネーフォワード確定申告を使えば、自分1人で帳簿付けをするのと比べ、80%ほど作業量を減らせます。

マネーフォワード確定申告を使って、日々の帳簿付けでやることは主に3つ。

- 事業で使っている口座と連携する

- 勘定科目を設定する

- 金額を入力する

上記の3つが主に自分でやることになります。

新たに調べる必要があるのは、勘定科目の設定くらいで、あとは自分でわかるものばかりです。

勘定科目の設定も、当ブログで軽貨物に特化して紹介していくので、安心してください。

日々の帳簿付けを自分1人だけでやるのはとても大変です。マネーフォワード確定申告にサポートしてもらって、浮いた時間は稼ぐために使っていきましょう。

軽貨物で良く使う勘定科目はこちら ↓

軽貨物で良く使う勘定科目と、マネーフォワード確定申告の仕訳方法を画像付きで解説!

仕訳の勘定科目は、1度決めたら変更しないのがポイントです。

キャッシュフローを視覚的に確認できる

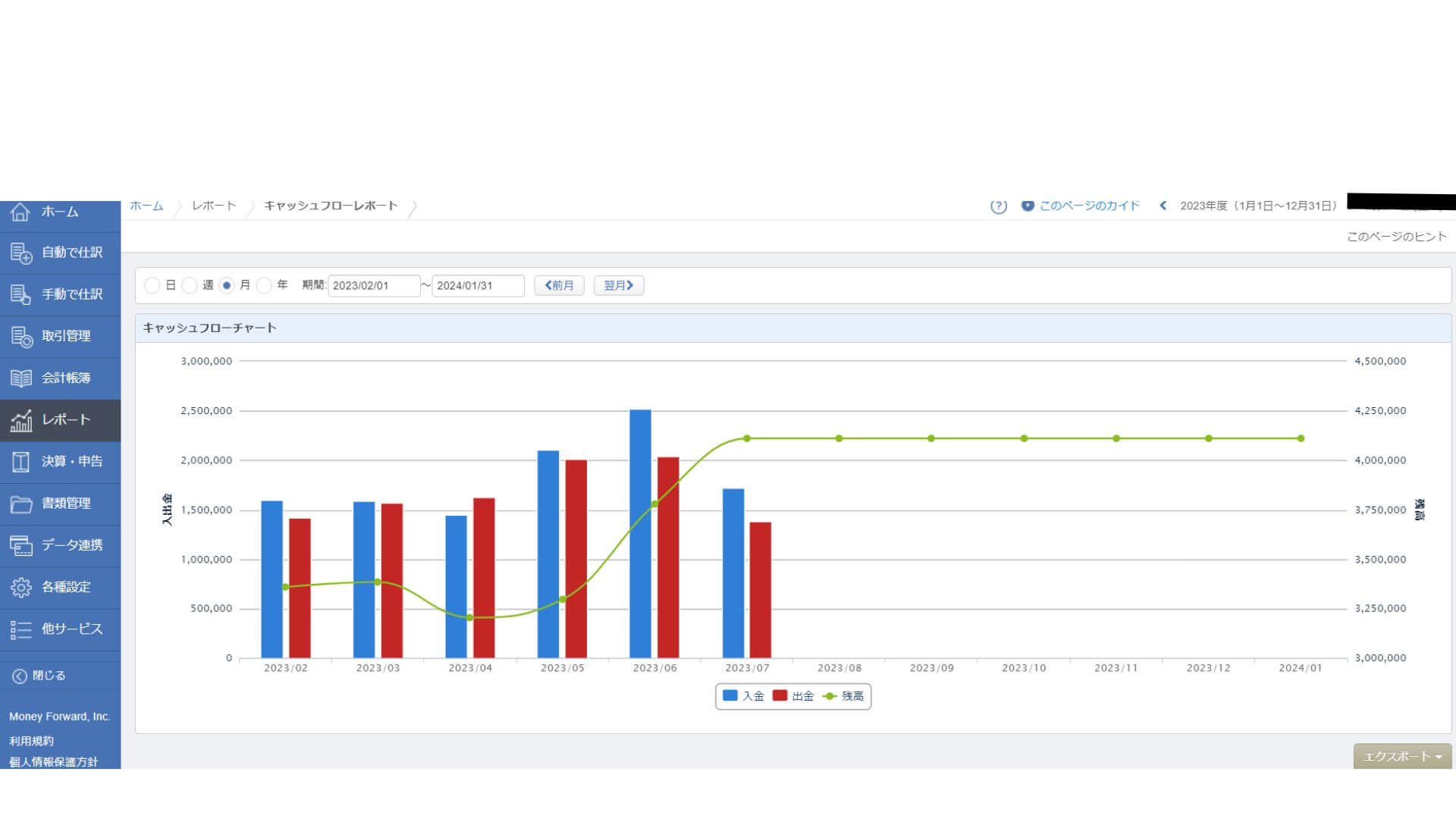

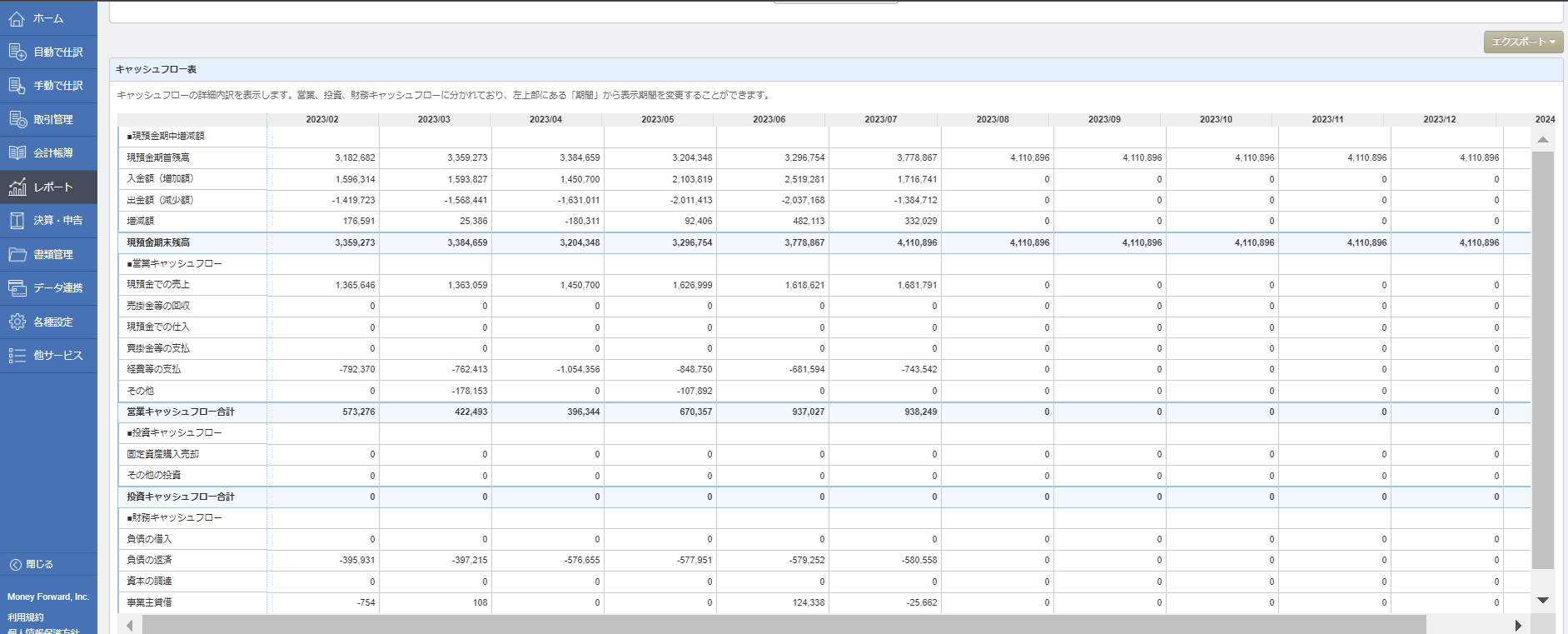

マネーフォワード確定申告では、キャッシュフローを確認できます。

青い棒グラフが入金、赤い棒グラフが出金です。緑の折れ線グラフで残高を確認できます。

毎月の収支のバランスや、口座の残高が確認できるので便利です。

また、数字メインで入出金や売上なども確認できます。

視覚的にグラフや数字で事業の確認ができるので、収支のバランスを整えたり・支出の傾向が分かります。

傾向が分かれば対策が立てやすいですし、今後の見通しも予測しやすいです。

キャッシュフローの確認は事業をする上で重要なので、是非使ってみてください。

口座連携が便利すぎる

口座連携の機能が非常に便利です。口座連携は任意の口座を連携できます。

一覧で口座残高が分かりますし、何より仕訳の際に非常に便利です。

上記の画像は一覧の画面です。自分の設定した口座と連携して、自動的にデータを取得してくれます。

クレジットカードのデータも取得できるので、クレジット払いでも大丈夫です。

また、銀行名の下の『仕訳欄』では仕訳をしていないデータがあれば、色が付くので非常に分かりやすく、仕訳を忘れる心配もありません。

画像では未仕訳はありませんが、未仕訳のデータがあると赤く表示されるので分かりやすいです。

事業に関連している口座を連携すれば、自動的にデータを取得してくれ仕訳済・未仕訳も確認できます。

口座連携は非常に便利なので、是非とも連携してみてください。

マネーフォワード確定申告の口座連携の仕方はこちら ↓

【マネーフォワード確定申告】口座連携のやり方と軽貨物事業で使える便利な機能5選!

任意で口座を連携できるから、事業用口座とプライベート用口座を分けられるわね!

マネーフォワード確定申告のメリット

私は実際に、マネーフォワード確定申告で日々の帳簿をつけているので、実際に使っていて感じるメリット紹介していきます。

実際に感じるメリットは以下の7つです。

- 仕訳の自動入力ができる

- 白色申告・青色申告の両方に対応している

- 確定申告に必要な書類が簡単に作成できる

- 電子帳簿保存法に対応している

- マネーフォワードの各種サービスと連携できる

- 任意の口座と連携できる

- 領収証はデータ化すれば保管の必要無し

自分1人で帳簿付けをしていた場合、上記のメリットは受けられません。

紙の帳簿ではなく、確定申告ソフトを使っているからこそのメリットなので、是非とも参考にしてください。

それでは順番に解説していきます。

仕訳の自動入力ができる

メリット1つ目は『仕訳の自動入力ができる』です。

毎回、自分で手入力するのは地味に面倒くさいです。マネーフォワード確定申告では、1度仕訳したものは次から自動で仕訳してくれます。

例えば、ガソリンを現金で4,000円分入れた場合、次のような仕訳になります。

| 借方(勘定科目) | 金額 | 貸方(勘定科目) | 金額 |

| 現金 | 4,000 | 車両費 | 4,000 |

ガソリンの場合は月に何回も入れるので、毎回この仕訳を自分で手入力するのは面倒ですよね?

マネーフォワード確定申告なら、2回目からは自動でこの仕訳をしてくれます。時間と手間が省けるので、地味ではありますが嬉しい機能です。

たまに勘定科目が違うものになっていることもありますが、すぐに修正できるので別に苦ではありません。

毎回自分で手入力するのは面倒なので、仕訳の自動入力はメリットの1つとなります。

白色申告・青色申告の両方に対応している

白色申告・青色申告の両方に対応しているので、手間をかけずに節税できます。

白色申告はメリットが薄いですが、青色申告の方はメリットが大きいです。

青色申告の主なメリットは以下の4つです。

- 最大65万円の控除(節税になる)

- 従業員の給料は全額経費にできる

- 事業で赤字が出ても3年間は繰り越せる

- 減価償却資産(30万円未満)は一括経費にできる

軽貨物事業をするうえで特に大きいメリットは、最大65万円の控除と、30万円未満は一括経費にできる点でしょう。

事業が大きくなって稼ぐ金額が増えても、比例して支払う税金が増えてしまっては、手元に残る金額はそんなに変わりません。

青色申告で最大65万円を節税できれば、最大65万円は手元に残るので非常に大きなメリットです。

また、事業車を購入する場合、30万円以下の事業者を購入すれば、一括で経費にできるので仕訳の手間も減ります。

青色申告をするには必要な条件があります。必要な条件は以下の通りです。

| 提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対照表と損益計算書 ・第三表 ・第四表 |

| 保存帳簿 | ・総勘定帳 ・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳 |

| 保存書類 | 決算に関して作成した棚卸表 |

| 記帳方法 | 複式簿記 |

どうですか?訳がわからない上に、すごくめんどくさそうですよね?

上記の面倒な条件は、マネーフォワード確定申告を使えば全てクリアできます。

日々の仕訳をして、確定申告の時期になったら必要な項目を入力すれば、それでOKです。

青色申告は非常にメリットが大きいので、是非とも使いたい制度です。マネーフォワード確定申告を利用して、青色申告の恩恵を存分に受けてください。

確定申告に必要な書類が簡単に作成できる

3つ目のメリットとして、『確定申告に必要な書類が簡単に作成できる』ことが挙げられます。

通常の確定申告では、税務署で申告書を貰って必要な項目を記入し、経費の領収証などを添付して提出します。

正直、税務署に行くのも面倒ですし、申告書を書き間違えた場合はまた1から書き直しなので、非常に手間がかかります。

ですがマネーフォワード確定申告なら、確定申告に必要な書類はクラウド上にありますし、入力を間違えても間違えた箇所だけ修正すればOKです。

領収証などの経費書類も、写真で撮ってアップロードすればそれで済むので、簡単ですし何より楽です。

確定申告に必要な書類が簡単に作成できるのは、大きなメリットの1つでしょう。

電子帳簿保存法に対応している

電子帳簿保存法は、2024年の1月から施行される法律で、簡単に言えば『帳簿や領収証はデータで保存してね』という法律です。

電子帳簿保存法に伴い、紙の領収証や帳簿・取引明細書は保存しておく必要が無くなるので、必然的に保管するスペースも必要無くなります。

ただ、電子帳簿保存法に違反してしまうと、青色申告が取り消される可能性や、税務調査が入りやすくなるでしょう。

2024年1月から電子帳簿保存法がスタートするので、それまでに電子帳簿保存法に対応しないといけません。

マネーフォワード確定申告は、電子帳簿保存法に対応しているので、今後も安心できます。

領収証は写真を撮ってアップロードでOK。取引明細書も同様で、帳簿は電子データです。

2024年1月になる前に、確定申告のソフトを準備しておきましょう。

軽貨物でも電子帳簿保存法は必須!マネーフォワード確定申告なら安心・安全な記帳ができる

万が一、青色申告が取り消された場合、税金が最大65万円増えるのと同じことになってしまいます。

マネーフォワードの各種サービスと連携できる

メリット5つ目は、『マネーフォワードの各種サービスと連携できる』ことです。

マネーフォワードで1番身近なのは、家計簿のマネーフォワードMEでしょう。

そのマネーフォワードMEとも連携できますし、他のマネーフォワードのサービスとも連携できます。

基本的にマネーフォワード確定申告の方には、事業関係の口座を連携するだけの方が、分かりやすいです。

ですが、1つの画面で一覧を確認したい人には、メリットとなるでしょう。

任意の口座と連携できる

メリット6つ目は『任意の口座と連携できる』ことです。

これに関しては、『口座連携が便利すぎる』の欄で説明したので多くは語りませんが、口座連携は本当に便利なので、是非とも使ってみてください。

領収証はデータ化すれば保管の必要無し

マネーフォワード確定申告では、領収証はデータ化すれば保管する必要がありません。

電子帳簿保存法に対応しているでも解説しましたが、写真に撮ってアップロードすればそれでOKです。

保管スペースも必要ありませんし、何より後で領収証が見つからない!なんてことがありません。

領収証や取引明細書はデータ化して、早めにアップロードするようにしましょう。

1ヶ月間無料 & 2ヶ月間70%OFF!

マネーフォワード確定申告のデメリット

ここからは、マネーフォワード確定申告のデメリットを紹介していきます。

いくらメリットがあっても、それを上回るデメリットがあっては意味がありません。

メリット・デメリットを理解して、後で失敗しないようにしてください。

実際に使ってみて感じたデメリットは以下の3つです。

- 記帳する時間が必要になる

- 定期的に記帳しないといけない

- 仕訳の知識がある程度必要になる

それでは順番に解説していきます。

記帳する時間が必要になる

当然ですが、記帳する時間が必要になります。

いくら確定申告ソフトを使おうとも、記帳する時間はどうしても取られてしまいます。仮に税理士さんにお願いすれば、記帳する時間はゼロです。

ただ、実際に日々の記帳する時間は1回に5分くらいです。どれだけ定期的に記帳するかにもよりますが、私の場合は1回に5分ほどになります。

去年の経験上、確定申告になると20分~30分ほどになります。

時間の無い人にとっては、頻繁に記帳するのも難しいかもしれません。なので、記帳する時間が必要なのはデメリットになるでしょう。

定期的に記帳しないといけない

デメリットの2つ目としては、定期的に記帳しないといけません。

定期的に記帳せずに、年末に一気に記帳しようとすると、とんでもない作業量になってしまうからです。

定期的とは例えば、3日に1回・1週間に1回・ひと月に1回などです。

間隔を空ければ空けるほど、作業量も時間も増えてしまいます。ですが、日々の仕事をこなしながら定期的に記帳するのは、時間的にも体力的にも難しい人も居るでしょう。

記帳する時間や体力が無い人にとって、定期的に記帳しないといけないのは、デメリットになります。

仕訳の知識がある程度必要になる

日々の帳簿付けでは、仕訳の知識がある程度必要になります。

簿記の知識があれば仕訳はできますが、全ての人が簿記・仕訳の知識を持っているわけではありません。

例えば以下のような知識が、仕訳で必要になってきます。

- 借方科目・貸方科目

- 勘定科目の設定

- 複式簿記

- B/S・P/L

簿記の知識がないと、仕訳はちんぷんかんぷんでしょう。

なので、仕訳の知識がある程度必要なのは、明確なデメリットです。

マネーフォワード確定申告の実際の使用感

ここからは、私が去年の確定申告から実際に使ってみた、『使用感』を紹介していと思います。

実際に購入して使ってみたら、「こんな感じだと思わなかった・違うソフトにすれば良かった」と、後悔するのは避けたいですよね?

私はマネーフォワード確定申告を実際に使っているので、どんな使用感かが分かります。

実際に自分が使った場合、どうなるのかを想像しながら、参考にしてみてください。

実際に感じた使用感は以下の通りです。

- 通信環境によって動作が重い時がある

- あまり使わない機能もある

- 仕訳の知識も本当にある程度でOK

- 口座連携をしておけば楽で簡単

- 【結論】購入して後悔は全くなし

確定申告ソフトの購入を考えている人も居ると思うので、良いところも悪いところも、隠さずに紹介していきます。

それでは順番に解説していきます。

通信環境によっては動作が重い時がある

通信環境によっては動作が重い時があります。時間帯なのかWi-Fiの環境なのかわかりませんが、動作がもっさりする場合があります。

動作が早い時はサクサク進むので快適です。

動作が重い時は5秒~10秒ほど待つこともあるので、テンポが悪くなることもあります。

色んな時間帯や、ネットカフェ・家などの環境で試してみましたが、動作が重くなるパターンが見つけられませんでした。

通信環境によっては動作が重い時があるというのは、覚えておくと良いかもしれません。

あまり使わない機能もある

あまり使わない機能もあります。

日々の帳簿付けでは、主に売上・経費などの仕訳がメインです。

マネーフォワード確定申告には『決算書・総勘定元帳・固定資産台帳』など、様々な機能があります。簿記の知識が無い人にとっては、正直あまり使わない機能です。

興味があって見てみても、良く分からない人も多いのでは??と感じます。

ただ、簿記の知識がある人にとっては、財務状況を把握できるので良い機能だとは思います。なので、簿記の知識がある・無いで、使う機能に差が出てしまうでしょう。

もちろん、使わない機能があったとしても、日々の仕訳・記帳・確定申告の際には、全く問題は無いので安心してください。

普段あまり使わない機能もあるということは、頭に入れておいても良いでしょう。

使わない機能があっても、日々の仕訳や記帳・確定申告の際には、特に問題は無いのね!

仕訳の知識も本当にある程度でOK

仕訳の知識も、本当にある程度でOKです。

何なら、調べればすぐ分かるようなことなので、仕訳の知識が無い人でも問題ありません。

例えば次のようなことは、仕訳の知識が無いと苦戦するかもしれません。

- スマホ代 → 通信費

- ガソリン代 → 車両費か燃料費

- 自分の手取り → 事業主貸

- 自動車税・重量税 → 租税公課

- 健康保険・年金 → 事業主貸

仕訳の知識が無い人にとっては、少し難しいかもしれません。ただ、2回・3回と同じ仕訳をすれば覚えます。

分からないことがあっても、当サイトで仕訳の解説もしますし、ネットで検索すればすぐに出てきます。

仕訳の知識は本当にある程度でOKです。

というか、仕訳の知識が無くても何とかなります。

軽貨物で良く使う勘定科目はこちら ↓

軽貨物で良く使う勘定科目と、マネーフォワード確定申告の仕訳方法を画像付きで解説!

口座連携をしておけば楽で簡単

この記事で既に2回紹介しましたが、口座連携をしておけば楽で簡単です。

銀行口座の連携では、入出金の日付や金額・口座名の履歴が出てくるので、分かやすいです。

クレジットカードの連携でも、同じく日付や金額の履歴が出てきますし、取引をした店舗の名前も出てきます。

現金の場合は領収証や記憶頼みですが、口座連携をしておけば履歴が追えるので、『何のために・何を・いくら使ったか』が、はっきり分かります。

口座連携は本当に便利な機能です。私の使用感では1番の神機能だと思います。

マネーフォワード確定申告の口座連携の仕方はこちら ↓

【マネーフォワード確定申告】口座連携のやり方と軽貨物事業で使える便利な機能5選!

【結論】購入して後悔は全く無し

ここまで使用感を解説してきましたが、結論としては『購入して後悔は全く無し』です。

紙ベースで記帳や確定申告をすると、非常に面倒ですし時間もかなりかかってしまいます。

かといって税理士さんに頼むと、金額が高いので生活に支障が出かねません。

なので、マネーフォワード確定申告を購入して本当に良かったです。今のところ不満も特にないので、今後も使い続けていこうと考えています。

もし、会計ソフトや確定申告のソフト購入を考えているのであれば、マネーフォワード確定申告は自信を持っておすすめできます。

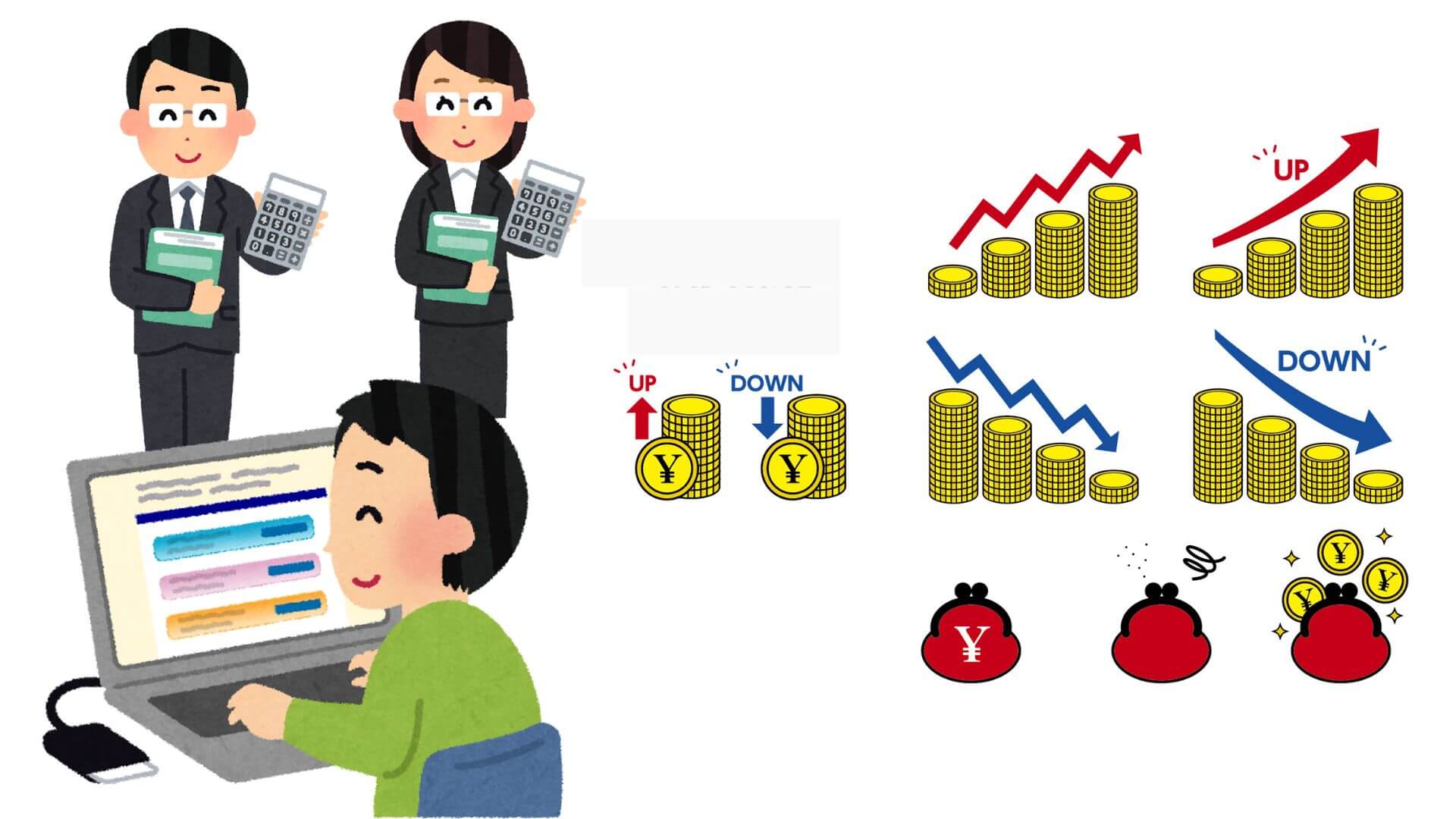

マネーフォワード確定申告と税理士さんの料金比較

前項で税理士さんの金額について軽く触れたので、マネーフォワード確定申告と税理士さんの料金についても、紹介していきます。

結論から言うと、『税理士さんに頼むのと比べて、マネーフォワード確定申告なら1割の金額で済む』です。

これだけだと良く分からないと思うので、それぞれの料金を解説していきます。

- マネーフォワード確定申告の料金形態

- 税理士さんのお願いした場合の相場

- マネーフォワード確定申告と税理士さんの料金比較

順番に解説していきます。

マネーフォワード確定申告の料金形態

マネーフォワード確定申告の料金形態は、以下のようになっています。

| パーソナルミニ | パーソナル | パーソナルプラス | |

| 適している人 | 副業などで確定申告をする必要のある人 | 自営業・個人事業主として、確定申告をする必要のある人 | 確定申告の操作が不安で、電話サポートを受けたい人 |

| 年額プラン | 800円/月 (年額9,600円 | 980円/月 (年額11,760円) | 2,980円/月 (年額35,760円) |

| 月額プラン | 980円/月 (年11,760円) | 1,280円/月 (年15,360円) | 無し |

| できること① | 確定申告書の作成 銀行・クレジット明細の自動取込 | 確定申告書の作成 銀行・クレジット明細の自動取込 | 確定申告書の作成 銀行・クレジット明細の自動取込 |

| できること② | 見積・納品・領収・請求書作成 | 消費税集計機能 消費税申告書の作成 各種レポート機能 | 消費税集計機能 消費税申告書の作成 各種レポート機能 |

| できること③ | 無し | 口座残高照会および帳簿残高との突合 見積・納品・領収・請求書作成 | 口座残高照会および帳簿残高との突合 見積・納品・領収・請求書作成 |

| できること④ | 無し | 毎月自動作成 回収消込表 | 毎月自動作成 回収消込表 |

| 取引先の登録数 | 上限15件 | 上限なし | 上限なし |

| 公式HP | 詳細を見る | 詳細を見る | 詳細を見る |

会社員をしていて副業の収入がある人は、簡易的な『パーソナルミニプラン』が適しています。

軽貨物事業をする場合、個人事業主として収入を得るので『パーソナルプラン』がおすすめです。

確定申告や日々の仕訳に不安がある人は、電話サポートに対応している『パーソナルプラスプラン』が良いでしょう。

個人的な感想では『パーソナルプラン』が1番バランスが良いと思います。機能も充実していますし、取引先の登録数の上限も無いので、口座連携も好きなだけできます。

料金もパーソナルミニプランと比べ、月180円しか違いません。パーソナルプラスプランと比べると、機能はほぼ同じで2,000円安いです。

しかも、パーソナルプランは1ヶ月間無料で使用できます。また、事業者登録(開業届を提出)の2日後までにプラン契約した場合は、2ヶ月間70%OFFで使用可能です。

事業の計算は定期的にやらないと大変なので、この機会に是非使ってみてください。

開業の仕方の詳しい記事はこちら ↓

【2023年最新版】軽貨物の開業・届け出を現役ドライバーが徹底解説!

税理士さんのお願いした場合の相場

マネーフォワード確定申告の料金は前項で解説しました。今度は税理士さんにお願いした場合の相場を解説していきます。

税理士さんも個人事業主だったり、法人だったりするので料金が全く同じことはありません。

あくまでも相場の目安として参考にしてください。

| 顧問契約 | 確定申告 | 仕訳・記帳代行 | |

| 月の料金目安 | 20,000円~30,000円 | 年1回 | 5,000円~10,000円 |

| 年の料金目安 | 240,000円~360,000円 | 100,000円~150,000円 | 60,000円~120,000円 |

| 付加価値 | 経費処理の時間削減 | 経費処理の時間削減 | 経費処理の時間削減 |

| 付加価値 | 税務上のアドバイスを貰える | 税務上のアドバイスを貰える | 税務上のアドバイスを貰える |

税理士さんにお願いした場合、顧問契約なら年に240,000円~360,000円ほど必要です。

確定申告をお願いするなら、100,000円~150,000円ほど必要になるでしょう。

仕訳や記帳の代行であれば、年に60,000円~120,000円ほどかかります。

どれを選択しても結構な金額がかかるので、事前に支払いができるかどうか、しっかり検討してからお願いしましょう。

もし税理士さんにお願いするのであれば、自分に合った税理士さんを選べる税理士ドットコム

![]() がおすすめです。

がおすすめです。

マネーフォワード確定申告と税理士さんの料金比較

ここで、マネーフォワード確定申告と税理士さんの料金比較をしていきます。

どちらもメリット・デメリットがあるので、自分が事業主だとして参考にしてくれたら嬉しいです。

料金比較は以下の通りです。

※マネーフォワード確定申告は『パーソナルプラン』で比較。

※税理士さんは『確定申告』と『仕訳・記帳』で比較。

| マネーフォワード確定申告 | 税理士さん (確定申告) | 税理士さん (仕訳・記帳代行) | |

| 月の料金 | 980円 | 年1回 | 5,000円~10,000円 |

| 年間の料金 | 11,760円 | 100,000円~150,000円 | 60,000円~120,000円 |

| メリット | 料金が安い 日々の記帳も簡単 | 経費処理の時間削減 税務上のアドバイスを貰える | 経費処理の時間削減 税務上のアドバイスを貰える |

| デメリット | 記帳の時間が取られる | 料金が高い | 料金が高い |

料金で見れば、マネーフォワード確定申告が圧倒的におススメです。

メリットとしては、時間削減・税務上のアドバイスを貰える点で、税理士さんの方が有利でしょう。

どちらもメリット・デメリットがあるので、自分に合った方を選択するようにしてください。

弥生会計ではなくマネーフォワード確定申告をおすすめする理由2選

マネーフォワード確定申告は、会計ソフトとしてのシェアはNO.2です。シェアNO.1は弥生会計となります。

ではなぜ、弥生会計ではなくマネーフォワード確定申告をおすすめするのか?

その理由は以下の2点です。

- マネーフォワード確定申告はJIIMA認証製品である

- 弥生会計が有効期限到来リストに記載されている

なんか聞きなれない単語が出てきましたね。

『JIIMA』とは国税庁のサイトで紹介されていて、簡単に言えば『電子帳簿保存法の要件を満たしているか調査する機関』です。

国税庁:JIIMA認証情報リスト

つまりJIIMA認定製品であれば、電子帳簿保存法に対応しているということです。

詳しくは次で解説していきます。

マネーフォワード確定申告はJIIMA認証製品である

先ほど軽く触れましたが、JIIMA認証製品であれば電子帳簿保存法に対応している証拠です。

マネーフォワード確定申告は、JIIMA認証製品なので電子帳簿保存法にも、もちろん対応しています。

2024年の1月から電子帳簿保存法が施行されるので、個人事業主・副業・法人のどれであっても、電子データとして書類を保存する必要があります。

マネーフォワード確定申告を使っていれば、仕訳や帳簿は基本的にデータ保存です。

領収証や取引明細書は、写真で撮ってアップロードすれば、クラウド上に電子データとして保管されます。

つまり、マネーフォワード確定申告はJIIMA認証製品なので、電子帳簿保存法も問題ありません。

弥生会計もJIIMA認証製品ですが、マネーフォワード確定申告の方が安心です。それについては、次項で説明します。

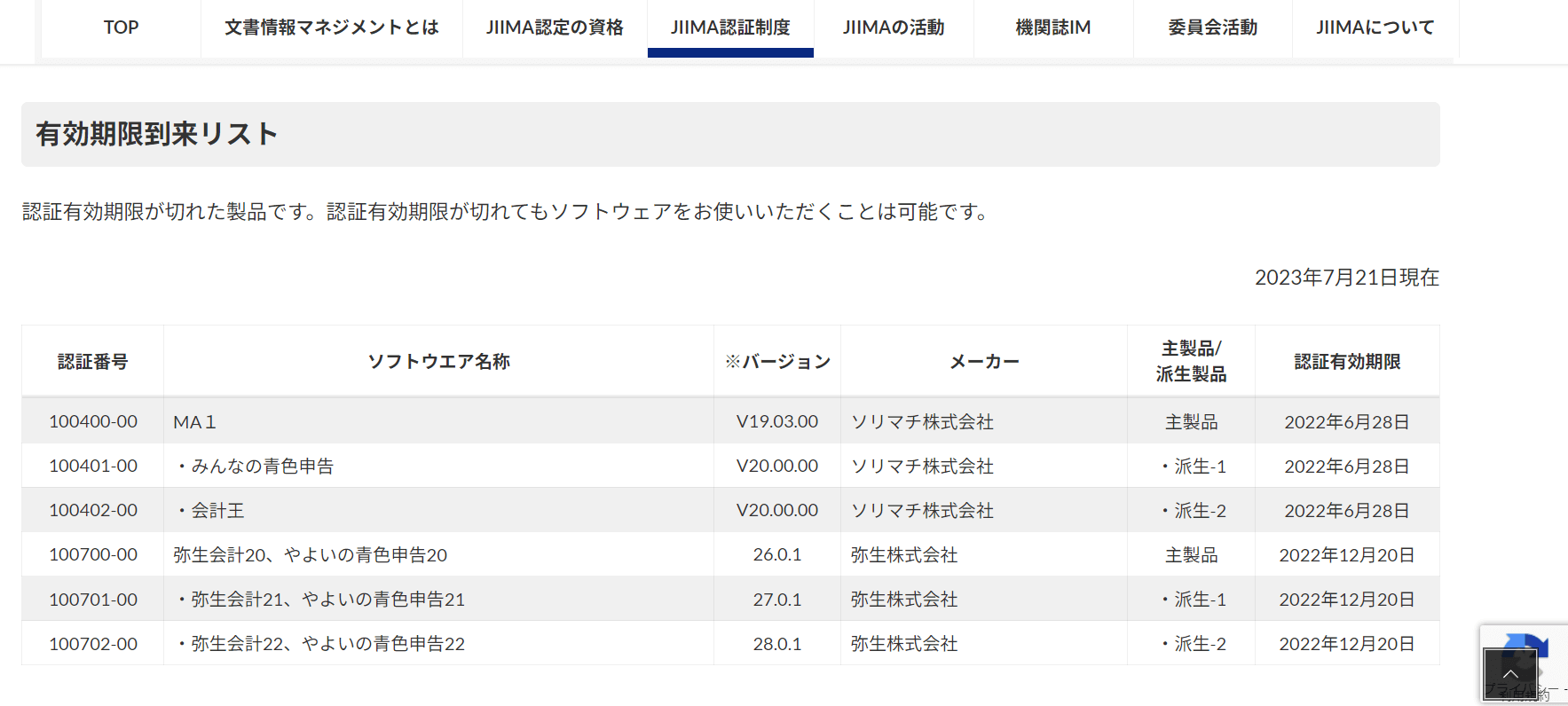

弥生会計が有効期限到来リストに記載されている

マネーフォワード確定申告・弥生会計、どちらもJIIMA認定製品です。

ではなぜ、マネーフォワード確定申告のほうが安心なのか?その理由は、弥生会計が有効期限到来リストに記載されているからです。

こちらの画像は、JIIMA公式HPの画像です。

弥生会計が有効期限到来リストに記載されています。有効期限到来リストに記載されると、JIIMAの認定の期限が切れます。

つまり、電子帳簿保存法に対応していないことになります。

ただ、有効期限到来リストには『弥生会計20・21・22』と記載されています。数字は年数のことなので、2020年・2021年・2022年の弥生会計ソフトは、期限が切れるということです。

2023年からは記載されていないので、JIIMA認定製品です。しかし、認定製品だと分かっていても、ふわっとした不安感がありませんか?

マネーフォワード確定申告は、2026年5月23日まで、有効期限が到来しません。つまり、2026年の5月までは全く心配なく使用できます。

ちょっとしたことなのですが、不安感があるよりも安心して使いたいので、マネーフォワード確定申告の方がおすすめです。

事業計算は「マネーフォワード確定申告」がおすすめ! まとめ

ここでは今までのまとめをしていきます。

マネーフォワード確定申告がおすすめな理由は、次の7つです。

- 1ヶ月無料で使用できる

- 5つのアカウントから使用するアカウントを選べる

- 使用感がしっくりこなければ解約すればOK

- 仕訳の概念が身につく

- 日々の帳簿付けが楽で簡単

- キャッシュフローを視覚的に確認できる

- 口座連携が便利すぎる

特に、1ヶ月無料期間があること、口座連携できることが大きいです。

1ヶ月の無料期間に使ってみて、しっくりこなければ解約すればOK。もちろん解約する場合も金額はかかりません。

帳簿付けも簡単なので、仕訳初心者でも心配しなくて大丈夫です。

マネーフォワード確定申告のメリットは次の7つ。

- 仕訳の自動入力ができる

- 白色申告・青色申告の両方に対応している

- 確定申告に必要な書類が簡単に作成できる

- 電子帳簿保存法に対応している

- マネーフォワードの各種サービスと連携できる

- 任意の口座と連携できる

- 領収証はデータ化すれば保管の必要無し

電子帳簿保存法に対応しているのはもちろんのこと、マネーフォワードの各種サービスと連携できるのはメリットです。

また、任意の口座と連携すれば、仕訳もグンと楽になるのでおすすめです。

マネーフォワード確定申告のデメリットは次の3つ。

- 記帳する時間が必要になる

- 定期的に記帳しないといけない

- 仕訳の知識がある程度必要になる

自分で仕訳・記帳をするので、時間を割くことになります。

一気に記帳しようとすると、後で大変な思いをすることになるので、定期的な記帳が必要です。

個人事業主として軽貨物事業をするなら、確定申告からは逃げられません。自分でやるにしろ、税理士さんにお願いするにしろ、どちらも時間とお金はかかります。

でもできれば、金額や安く済ませたいし、面倒なことはしたくないですよね?私はそう思っているので、同じように感じる人も多いはずです。

マネーフォワード確定申告は、金額面を見れば年に11,760円で済みますし、最初の設定を済ませれば日々の記帳は5分~10分ほどで済みます。

しかも、好きな時に仕訳・記帳ができるので、ストレスにもなりません。

記帳に関しても、公式HPで使い方は説明されています。当ブログでも軽貨物に特化して説明しているので、使い方で困ることは無いでしょう。

また、バランスの良い『パーソナルプラン』が1ヶ月無料で使え、開業から2日間のうちにプラン契約すれば2ヶ月間70%OFFになります。

税理士さんに年100,000円~150,000円を支払うよりも、マネーフォワード確定申告で年11,760円で済ませた方が、資金繰りも楽になりますし余計な時間も取られません。

- 資金の節約

- 残った資金で好きなことができる

- 時間の削減

- 浮いた時間で趣味や家族との時間がとれる

- 自分の好きなタイミングで記帳できる

資金の節約と時間の削減をすることで、浮いた資金と時間は『稼ぐこと・自分の好きなこと・家族の時間』に使えます。

マネーフォワード確定申告を使用して、自分の好きなこと・家族との時間を大切にしていきましょう。

1ヶ月間無料 & 2ヶ月間70%OFF!